【事项名称】

合伙制创业投资企业单一投资基金核算方式报告

【申请条件】

符合《创业投资企业管理暂行办法》(发展改革委等 10 部门令第 39 号)或

者《私募投资基金监督管理暂行办法》(证监会令第 105 号)有关规定完成备案且规范运作的合伙制创业投资企业(基金),可以选择按单一投资基金核算或者 按创投企业年度所得整体核算两种方式之一,对其个人合伙人来源于创投企业的 所得计算个人所得税应纳税额。上述合伙制创投企业选择按单一投资基金核算的, 就其核算方式向主管税务机关报告备案。

【设定依据】

《财政部 税务总局 发展改革委 证监会关于创业投资企业个人合伙人所得税政策问题的通知》(财税〔2019〕8号)第六条

【办理材料】

|

序号 |

材料名称 |

数量 |

备注 |

|

1 |

2 份 |

【办理地点】

可通过办税服务厅(场所)办理,具体地点可从国家税务总局贵州省税务局网站(http://guizhou.chinatax.gov.cn/)“纳税服务”栏目查询。

【办理机构】

主管税务机关

【收费标准】

不收费

【办理时间】

即时办结

【联系电话】

主管税务机关对外公开的联系电话,可从国家税务总局贵州省税务局网站(http://guizhou.chinatax.gov.cn/)“纳税服务”栏目查询。

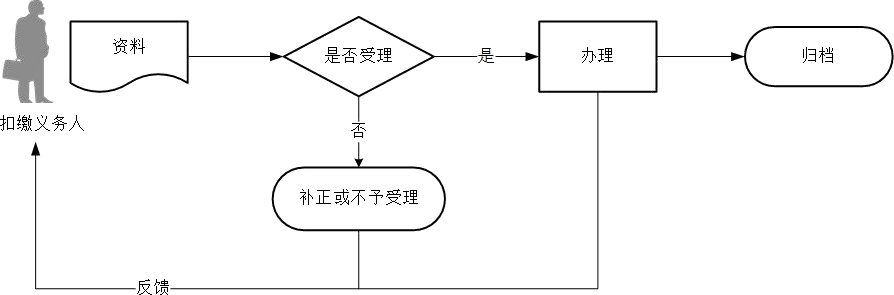

【办理流程】

【扣缴义务人注意事项】

1. 扣缴义务人对报送材料的真实性和合法性承担责任。

2. 文书表单可在省(自治区、直辖市和计划单列市)税务局网站“下载中心” 栏目查询下载或到办税服务厅领取。

3. 税务机关提供“最多跑一次”服务。纳税人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。

4. 创投企业选择按单一投资基金核算的,应当在按照《创业投资企业管理暂行办法》(发展改革委等 10部门令第 39号)或者《私募投资基金监督管理暂行

办法》(证监会令第 105 号)规定完成备案的 30 日内,向主管税务机关进行核算方式备案;未按规定备案的,视同选择按创投企业年度所得整体核算。

5. 单一投资基金核算,是指单一投资基金(包括不以基金名义设立的创投企业)在一个纳税年度内从不同创业投资项目取得的股权转让所得和股息红利所得按下述方法分别核算纳税:

(1) 股权转让所得。单个投资项目的股权转让所得,按年度股权转让收入扣除对应股权原值和转让环节合理费用后的余额计算,股权原值和转让环节合理费用的确定方法,参照股权转让所得个人所得税有关政策规定执行;单一投资基金的股权转让所得,按一个纳税年度内不同投资项目的所得和损失相互抵减后的余额计算,余额大于或等于零的,即确认为该基金的年度股权转让所得;余额小于零的,该基金年度股权转让所得按零计算且不能跨年结转。

个人合伙人按照其应从基金年度股权转让所得中分得的份额计算其应纳税额,并由创投企业在次年 3 月 31 日前代扣代缴个人所得税。

(2) 股息红利所得。单一投资基金的股息红利所得,以其来源于所投资项目分配的股息、红利收入以及其他固定收益类证券等收入的全额计算。

个人合伙人按照其应从基金股息红利所得中分得的份额计算其应纳税额,并由创投企业按次代扣代缴个人所得税。

(3) 除前述可以扣除的成本、费用之外,单一投资基金发生的包括投资基金管理人的管理费和业绩报酬在内的其他支出,不得在核算时扣除。

6. 单一投资基金核算方法仅适用于计算创投企业个人合伙人的应纳税额。

7. 创投企业选择按单一投资基金核算的,其个人合伙人从该基金应分得的股权转让所得和股息红利所得,按照 20%税率计算缴纳个人所得税。创投企业选择按年度所得整体核算的,其个人合伙人应从创投企业取得的所得,按照“经营所得”项目 5%—35%的超额累进税率计算缴纳个人所得税。

8. 创投企业选择按单一投资基金核算或按创投企业年度所得整体核算后,3年内不能变更。创投企业选择一种核算方式满 3 年需要调整的,应当在满 3 年的次年 1 月 31 日前,重新向主管税务机关备案。

9. 选择按单一投资基金核算的合伙制创业投资企业按规定办理年度股权转让所得扣缴申报时,应在取得所得的次年 3月 31日前向主管税务机关报送《单一投资基金核算的合伙制创业投资企业个人所得税扣缴申报表》。

扫一扫在手机打开当前页面